Если в 2022 году вы продали квартиру, дом или другую недвижимость — не забудьте, что до 2 мая этого года вам надо задекларировать доход с продажи и заплатить налог на доходы физических лиц (НДФЛ). А это, напомним, 13% от величины полученного дохода. Суммы иногда получаются совсем не маленькие.

Директор агентства недвижимости Екатерина Торопова рассказала, есть ли способы снизить размер налога или не платить его вовсе. Публикуем максимально подробный и полезный разбор.

Разумеется, такие способы есть. На всякий случай напомню: НДФЛ в размере 13% платят только налоговые резиденты РФ. Если человек в календарном году пробыл за границей больше 183 дней, то он теряет статус налогового резидента и налоговая ставка для него возрастает до 30%.

«Иногда люди сильно переплачивают, притом что могли существенно и совершенно законно сократить сумму»

И еще напомню, что если вовремя не подать декларацию о доходах с продажи квартиры, ФНС начислит штраф — 5% от суммы налога за каждый месяц просрочки. А если не оплатить сам налог до 15 июля, то придется заплатить еще один штраф в размере 20% от суммы налога. Или даже 40%, если налоговая докажет, что вы так поступили умышленно.

Когда вообще не надо платить налог с продажи недвижимости

1. Прошел минимальный срок владения

По закону собственники, которые владеют жильем больше пяти лет, не платят налог. Срок сокращается до трех лет, если квартира:

перешла по наследству;

подарена близким родственником;

досталась от государства бесплатно и была приватизирована;

является единственным жильем;

передана по договору пожизненного содержания с иждивением.

«Если минимальный срок владения прошел, то вам не надо ничего платить, вы даже не обязаны сообщать налоговой службе о том, что продали квартиру»

2. Вы не получили дохода от продажи

Если вы продали жилье за ту же цену (или меньше), что ранее купили, то налогооблагаемая база равна нулю. Налога нет, но декларацию всё равно подать надо. При этом расходы на покупку, естественно, должны быть подтверждены документально.

3. Недвижимость продали меньше чем за миллион рублей

Это правило распространяется на квартиры, комнаты, дома и земельные участки. Для гаражей «безналоговая» сумма ниже — 250 тысяч рублей. При такой продаже декларацию подавать не нужно. Но сначала убедитесь, что сумма, за которую вы продали объект, не ниже 70% от его кадастровой стоимости.

4. У вас двое детей, и вы улучшили жилищные условия

С 2022 года работает закон, согласно которому семьи с двумя и более детьми не должны выплачивать НДФЛ с продажи недвижимости, если это связано с улучшением жилищных условий. Критерии следующие:

в семье воспитываются двое детей в возрасте до 18 лет или до 24 лет (при очном обучении);

новое жилье приобретено в тот же календарный год либо до 30 апреля следующего года;

площадь и кадастровая стоимость нового жилья выше, чем проданного;

кадастровая стоимость проданного жилья не превышает 50 миллионов рублей;

на момент продажи налогоплательщику и членам семьи не принадлежит более 50% другого жилья, общая площадь которого больше приобретаемого.

Как можно уменьшить налог?

Если вы не подпадаете ни под один из перечисленных выше пунктов, то НДФЛ с продажи недвижимости вам платить нужно. Но есть способы сократить его сумму.

1. Вычесть расходы

Доход от продажи жилья можно уменьшить на расходы по его приобретению. Тогда НДФЛ платится только с оставшейся суммы. То есть если вы покупали квартиру за 3 миллиона рублей, а продали за 3,8 миллиона, то 13% вам нужно будет заплатить только с суммы 800 тысяч рублей. Расходы, повторим, должны быть подтверждены.

Кстати, если квартира вам подарена или вы получили ее в наследство, то доход можно уменьшить на расходы дарителя или наследодателя.

2. Применить налоговый вычет

Если у вас нет документов, которые бы подтверждали ваши расходы, то вы по крайней мере можете использовать налоговый вычет в 1 миллион рублей, который предоставляется всем гражданам России. Если брать пример выше: 3 000 000 - 1 000 000 = 2 000 000 рублей. Налог платится с этой суммы.

3. Зачесть имущественный вычет с покупки

Если человек еще не использовал имущественный вычет на покупку жилья или использовал его не полностью, то на эту сумму также можно уменьшить налог с продажи недвижимости. На сегодня это сумма до 260 тысяч рублей на одного человека.

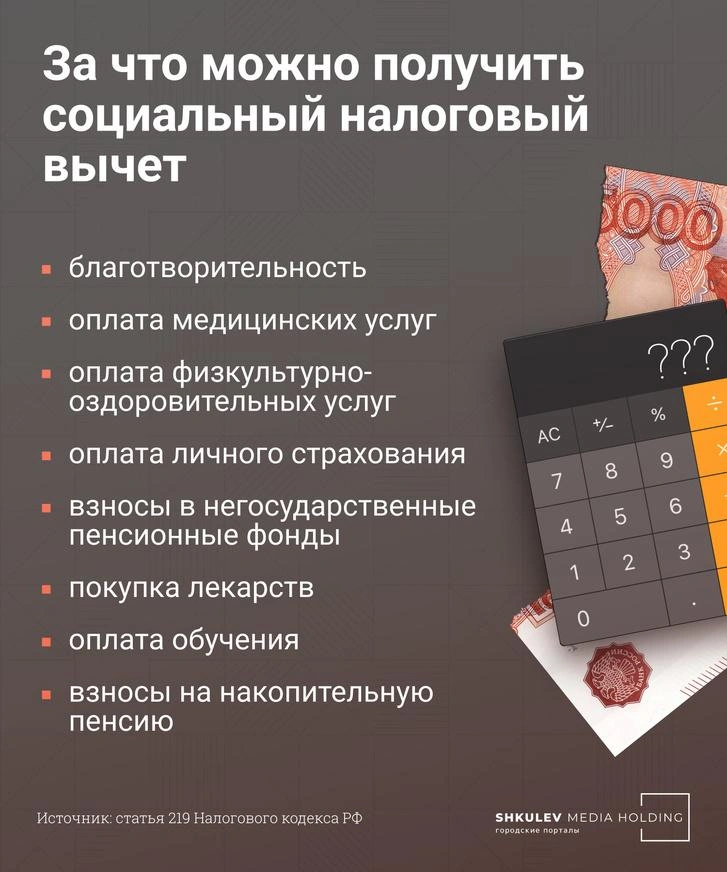

4. Использовать другие вычеты

Если в том же году вы, например, проходили дорогостоящее лечение или потратили значительную сумму на обучение детей — эти суммы можно дополнительно вычесть из налогооблагаемой базы. Но здесь, опять же, надо будет собрать подтверждающие документы.

5. Вычесть маткапитал

Если часть квартиры оплачена маткапиталом — его сумму можно учесть в составе расходов, которые уменьшают налоговую базу.

6. Вычесть уплаченные проценты по ипотеке

Если квартиру купили в ипотеку и платили банку проценты по кредиту, то их можно и нужно учесть в составе расходов. Налоговая об этом обычно не напоминает, поэтому проявите инициативу сами: в личном кабинете банка закажите справку и укажите в расходах общую сумму уплаченных процентов. Иногда это весьма значительные цифры!

Вот лишь некоторые способы сэкономить на уплате НДФЛ. Есть также уменьшение доходов от продажи детских долей на расходы родителей, уменьшение доходов одного супруга на расходы другого — и еще масса тонкостей, о которых не расскажешь в одной статье. Но даже если вы будете знать самое основное — это уже убережет вас от многих ошибок при расчете налога.

На этой неделе Госдума приняла в III чтении законопроект, увеличивающий размер социальных налоговых вычетов. Прочитайте, кто теперь сможет получить больше. Ранее мы также разбирались в тонкостях и в том, как получить налоговый вычет, который пообещал поднять Путин.

Если в этом году недвижимость вы не продавали, но планируете это сделать — прочитайте советы, как адекватно оценить стоимость своей квартиры. Также эксперт объясняла, почему некоторые квартиры месяцами и годами висят на сайтах объявлений.