Мы переживаем глобальный экономический спад, вызванный пандемией коронавирусной инфекции, но фондовый рынок США ведет себя как ни в чем не бывало.

Десятилетний бычий тренд все продолжается: индекс Nasdaq 100 все время на максимумах, S&P 500 возвращается к докризисным отметкам. Рынки удалось развернуть, благодаря беспрецедентным мерам поддержки ФРС. Но могут ли эти причины быть оправданием безумного ралли на фондовых рынках?

Разрушительные для экономики меры изоляции, вызванные COVID-19, подсветили преимущества технологичных компаний, которые, в свою очередь, и обеспечили большую часть этого V-образного восстановления на фондовых рынках.

Спекуляции начинают управлять фондовым рынком. Розничные инвесторы ощущают упущенную выгоду от восстановления и начинают искать интересные активы на перегретом рынке. Они уже начали вливать огромные суммы в малопредсказуемые отрасли с неясными перспективами, такие как энергетика, розничная торговля, банки, авиакомпании, туризм. Оправдано ли это?

Так, американский ETF (биржевой инвестиционный фонд) на секторе авиационных компаний JETS показал рост цен примерно на 70% с середины мая, несмотря на крайнюю неопределенность в отношении возобновления воздушных путешествий. Может пройти несколько лет, прежде чем уровень пассажиропотока достигнет допандемического уровня, но это никого не останавливает.

Сходная ситуация складывается и в сфере розничной торговли. За последние два месяца акции Macy’s выросли более чем на 83%, Gap — на 69%, Kohl’s — на 59%. Речь идет о предприятиях, которые по сей день не могут открыть свои торговые точки в связи с распространением COVID-19. В сети уже можно встретить сатирические заголовки о том, что инвесторы «запускают двигатель розничного апокалипсиса».

Рынок подпирают и толкают наверх даже «зомби-компании», такие как Hertz. Компания инициировала процесс банкротства еще в конце мая, но инвесторы подняли цену ее акций почти на 200% от майских ценовых минимумов. Аналогичная история разворачивается вокруг акций J.C. Penney, которые взлетели на 500% от своих минимумов после подачи компанией заявки на банкротство.

Розничные инвесторы «подпирали» даже такие компании, как Nikola (потенциальный конкурент Tesla, но с куда более смутными перспективами). Акции Nikola показали взрывной рост, компания подорожала в 6 раз. Звучит почти безумно на фоне того, что это фактически стартап, находящийся в «концептуальной фазе» — компания не продала ни одного автомобиля. Рост произошел после объявления генерального директора Nikola о том, что электромобиль The Badger (Барсук) может быть представлен публике летом.

Спекулятивный рынок вывесил огромный красный флаг, который указывает на то, что фондовый рынок США переоценен из-за бурного восстановления.

Произошедшее беспрецедентное ралли — аванс, основанный на вере в быстрый и плавный перезапуск экономики в ближайшем будущем. Аванс, который предполагает, что не будет второй волны вируса и нового периода самоизоляции. Рыночный оптимизм вызван надеждами на то, что и дальше будут создаваться кредитные и фискальные стимулы для бизнеса. Крупный капитал также надеется на то, что эскалация американо-китайского противостояния приостановлена вплоть до общего восстановления мировой экономики. Экономисты оптимистично предполагают, что рекордный уровень безработицы, установившийся сейчас в США, будет быстро падать по мере восстановления экономики.

Я далеко не так оптимистичен в отношении текущей ситуации. По мере того как предприятия начнут возвращаться к работе, руководство компаний начнет оценивать текущий уровень укомплектованности штата. И вполне вероятно, что им может не понадобиться столько же сотрудников, сколько до пандемии. Особенно это касается ресторанов, баров и розничных магазинов, которые еще долго будут работать вполсилы.

Уже сейчас тенденция бурного роста рынка начинает ломаться вслед за тревожными сообщениями из США о новых вспышках COVID-19. Инвесторы все чаще демонстрируют опасения из-за второй волны пандемии, которая может привести к значительным экономическим проблемам и отодвинуть сроки экономического восстановления.

Так, 6 июня индекс S&P 500 преодолевал отметку в 3200 пунктов, но уже 15 июня котировки фьючерсов на этот индекс сильно падали: тестировали и «пробивали» психологически важный уровень в 3000 пунктов. В текущем месяце мы наблюдаем консолидацию котировок индекса S&P 500 в узком диапазоне 3100–3200 пунктов. Такой «боковик» сигнализирует о некотором замешательстве в умах инвесторов.

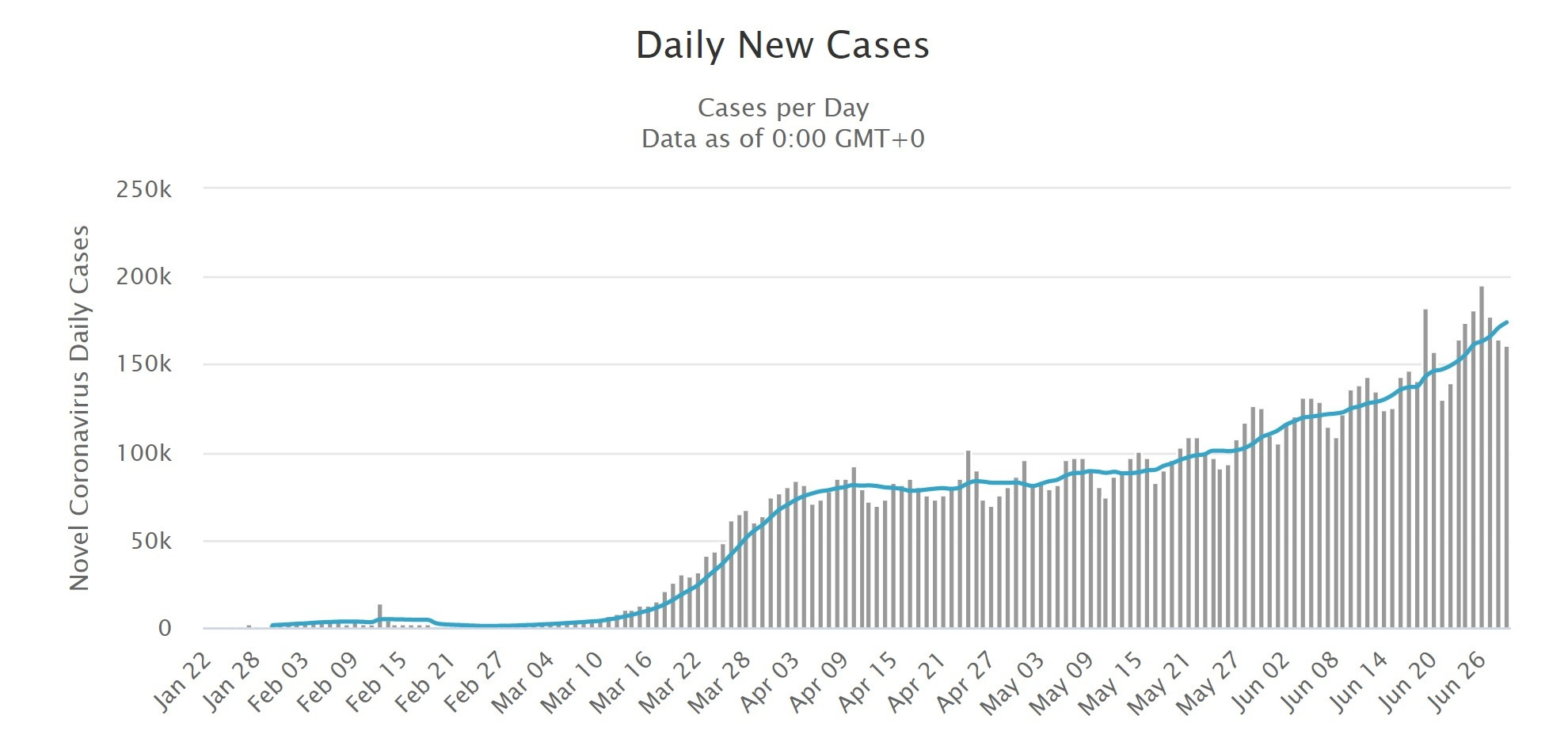

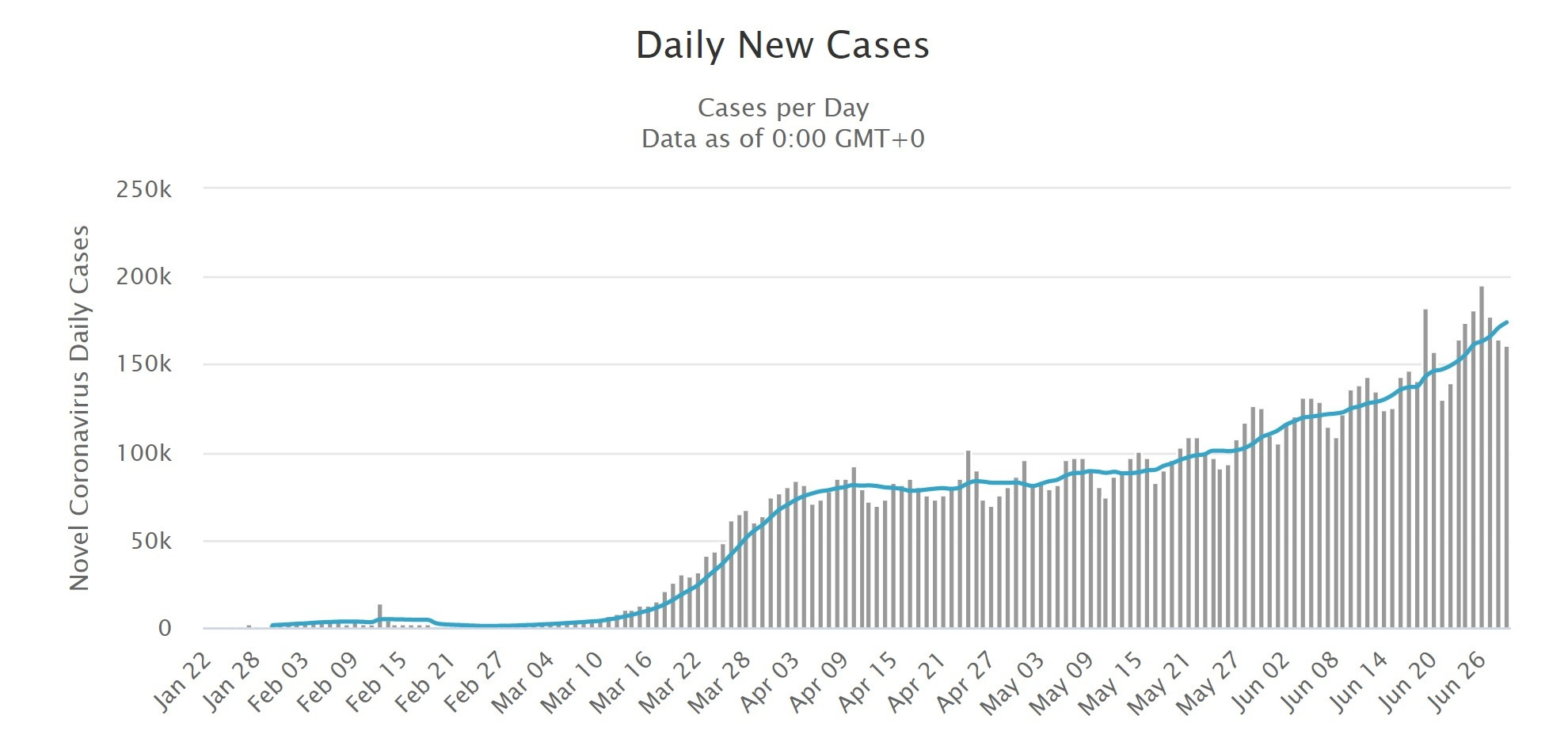

В США вирус постепенно стал менее смертоносным, чем в момент первоначальной вспышки в феврале и марте. Это, в первую очередь, связано с лучшим пониманием патогена медицинскими работниками, пониманием, как его лечить. Ниже приведена диаграмма, иллюстрирующая недавний всплеск заболеваемости, который, скорее всего, связан с общенациональными протестами, бушующими по всей стране с конца мая.

Поделиться

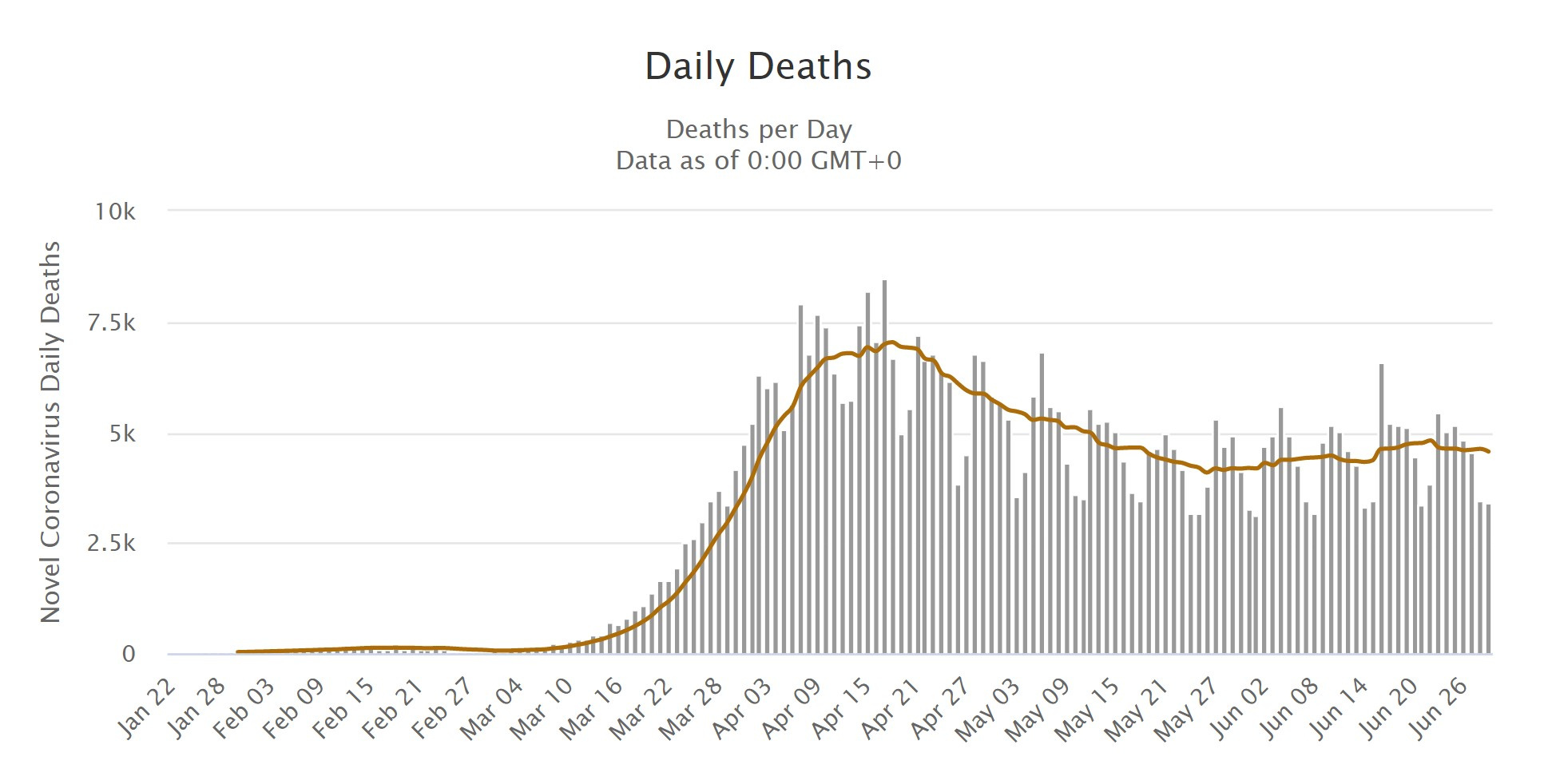

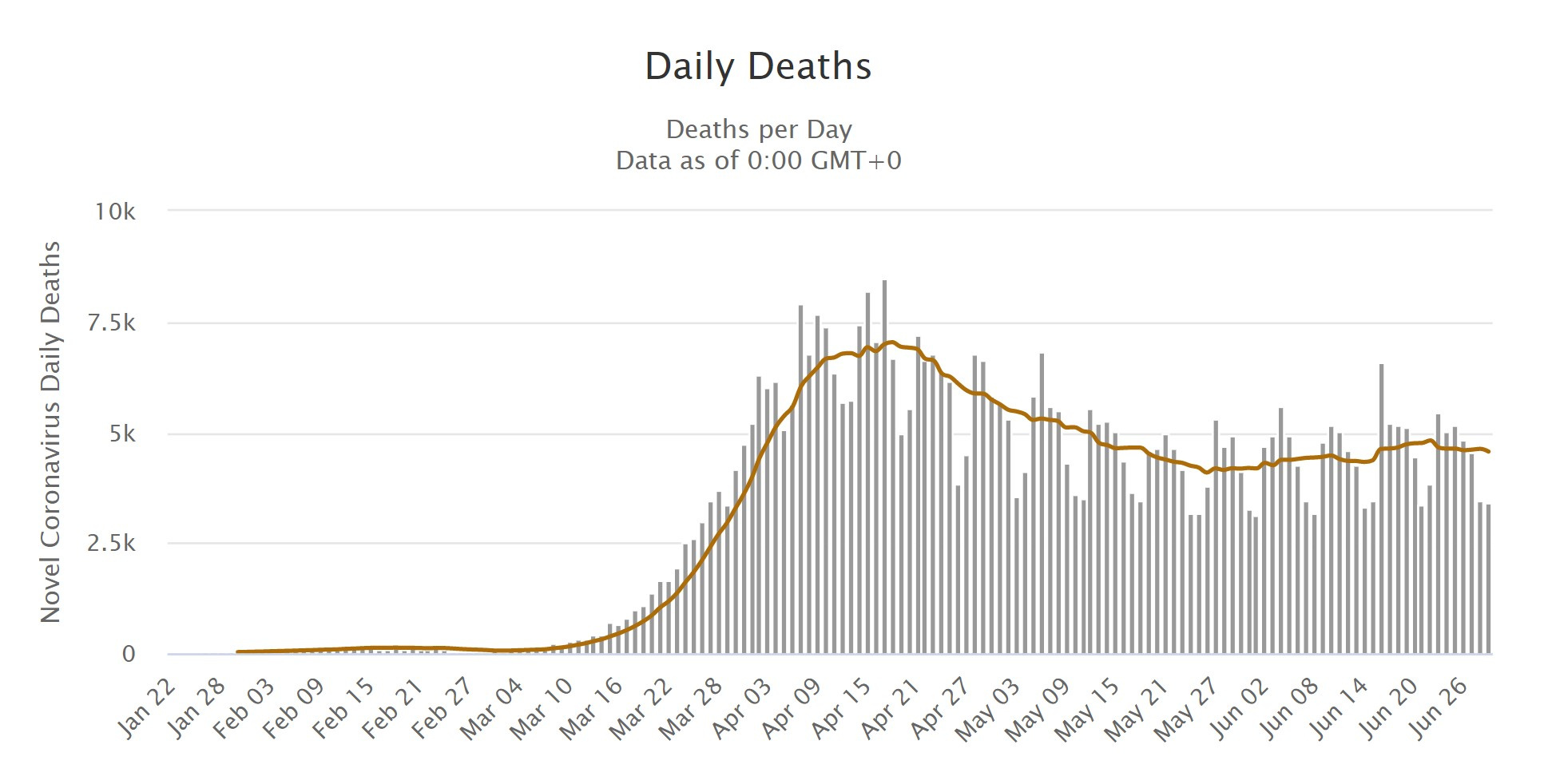

ПоделитьсяСледующая диаграмма отражает ежедневную динамику смерти от этой новой вспышки пандемии.

Поделиться

ПоделитьсяСнижение числа смертей, связанных с COVID-19, является важным показателем, но все же нужно время, чтобы в полной мере оценить угрозу. Вряд ли ограничения, связанные с карантином, будут ужесточаться, но в сети есть много опасений по поводу продления действующих запретов. При этом стоит учитывать, что если смертность от вируса продолжит падать, это приведет к оптимизму на фондовых рынках и ралли сможет продолжиться.

Фондовые рынки показывали V-образный подъем, но реальная экономика за ними не следует, и я крайне скептически отношусь к тому, что розничные инвесторы смогут долго поддерживать текущие ценовые уровни.

Качество акций определяется тремя вещами: ростом доходов, ростом дивидендов и увеличением капитализации. Прямо сейчас доходы падают, дивиденды медленно скатываются вниз, но капитализация росла, растягиваясь как резинка.

Что делать?

Не пытаться спекулировать на акциях сейчас и подбирать интересные позиции для покупок на откатах. Лично я взял на карандаш несколько позиций.

Sea Limited. Котировки их акций демонстрируют устойчивый рост уже 7 кварталов подряд. Sea Limited является одним из цифровых лидеров Юго-Восточной Азии и Тайваня, они стабильно увеличивают клиентскую базу, проникают в индустрию развлечений, электронную коммерцию и рынок платежных систем.

Акции утроились в цене с мартовских минимумов — теперь ожидаем отката. Интересной ценой покупки в случае отката можно считать 80$ за акцию.

Twilio. Их акции взлетели после позитивного отчета о доходах за 1 квартал 2020 года. Компания занимает нишу на рынке облачных сервисов — пандемия предоставила платформе возможность доказать свою ценность, и Twilio не разочаровал. Непревзойденные возможности Twilio могут стать началом конца коммерческих колл-центров.

С компанией уже сейчас работают крупные корпорации, нуждающиеся в постоянной обратной связи с клиентами, такие как Uber, Lyft, Airbnb, DoorDash, Twitter. И уже сегодня они начинают впадать в зависимость от смарт платформы Twilio, пытаясь поддерживать высокий уровень работы служб клиентской поддержки в условиях эпидемии.

Покупать TWLO на максимумах не так интересно, тем более, что акции выросли более чем в два раза всего за два месяца. Интересная точка входа может появиться при цене в 170$ за акцию.

Alibaba. Озадачивает тот факт, что BABA не взлетел, как его западный конкурент Amazon. Alibaba контролирует пространство электронной коммерции (80% рынка), а также рынок облачных технологий (примерно 50% рынка) в самой густонаселенной и потенциально крупнейшей экономике на земле. Alibaba оценивается меньше чем в половину стоимости Amazon, несмотря на генерацию значительно более высокой маржи и большей рентабельности.

BABA можно купить прямо сегодня: по опросам Bloomberg, 14 из 14 аналитиков предсказывают бумаге рост, с целевым диапазоном цен 230$ и 300$ за акцию (примерно 260$ в среднем) — от 5 до 37% выше того, где он торгуется сегодня (215$ за акцию). Долгосрочным инвесторам уже сейчас можно начинать формировать позицию в этой технологичной компании.

Автор статьи, Рустам Лифар — независимый финансовый советник. Более 10 лет занимается биржевой торговлей и ведет управление клиентскими портфелями, общий объем клиентских активов составляет более 40 млн долларов. Портфель эксперта показал с января 2020 года доходность 39%.